- ГЭС, Россию, США, Сирия, Украины, армия, газ, для, за, из, как, которые, марс, на, на ВСУ по ДНР этом, на что США по для, на что из по этом, на что по для будет, на что по для из, на что по из США, не, не что по из это, не что по это как, не что это по как, нефтегаз, нефть, по, природа, российские, российского, снарядов, того, том, тэк, что, что заявил, что не том, что сообщает, это, этом

Показать все теги

-

ВС РФ продвигаются на Авдеевском направлении

Группировка войск «Центр» вошла на окраину с. -

Режим КТО введён в Дагестане: проведена эвакуация граждан (ВИДЕО)

Спецназ ФСБ заблокировал террористов в квартирах -

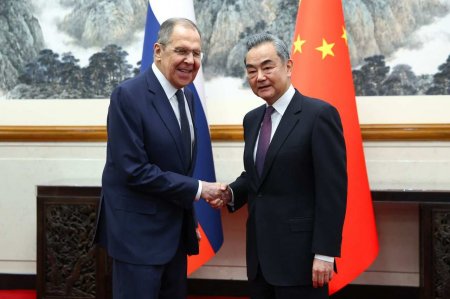

«Связка прочна как никогда»: что Россия и Китай готовят Западу

Глава российского МИД Сергей Лавров завершил -

Новые кадры с места проведения спецоперации в Дагестане: боевики выявлены после теракта 22 марта (ВИДЕО)

Как сообщала «Русская Весна», в результате -

Американский генерал признал, что учения НАТО проводятся против России

Этой весной около 90 тыс. военнослужащих НАТО

3 причины прикупить бумаги ФСК

- Опубликовал: Energy

- Дата: 18-07-2014, 07:30

- Категория: Новости, Энергетика » 3 причины прикупить бумаги ФСК

Акции ФСК снизились почти на 25% с начала апреля и практически не восстановились в цене, притом что индекс ММВБ за аналогичный период вырос более чем на 10%. Сейчас бумаги эмитента торгуются с 20%-м потенциалом роста к моей расчетной цене.

К снижению акций ФСК привело несколько факторов: заморозка тарифов и рост инвестпрограммы, а также исключение бумаг из индекса MSCI. В то же время я рекомендую покупать акции компании. Я ожидаю, что после исключения из MSCI бумаги ФСК по аналогии с ИнтерРАО продемонстрируют восстановительную динамику. Она последует после распродаж, вызванных перебалансировкой портфелей.

Я полагаю, что акции ФСК сильно подешевели, а поскольку инвестпрограмму компании увеличивать пока не планируется, это позволяет рекомендовать бумаги к покупке.

ФСК — это электроэнергетическая сетевая компания, основным активом которой являются высоковольтные магистральные линии (сети). Компания управляет порядка 120 тыс. км магистральных линий, и примерно половина всего объема производимой в РФ электроэнергии передается по сетям ФСК. 80% ее акций контролируется другой российской сетевой госкомпанией — Россетями (бывшая МРСК Холдинг). Часть пакета бумаг ФСК включена в планы по приватизации, что будет позитивным событием для компании. Сейчас ФСК реализует ряд крупных инвестпроектов, которые являются (наряду с тарифами) одним из факторов, определяющих стоимость компании.

На рынке наблюдались значительные (даже на фоне общей волатильности) распродажи в секторе электроэнергетики, особенно в сетевых компаниях (ФСК, Россети и МРСК). Сдержанное отношение инвесторов к сетевым компаниям объясняется большими инвестпрограммами. Кроме того, в случае генерирующих компаний в большей степени гарантирован возврат инвестиций за счет механизма ДПМ (договор на присоединение мощности), а сетевые компании хотя и защищены механизмом RAB, оказались под прессингом после заморозки тарифов.

Таким образом главные причины снижения котировок акций представителей сектора — большие CAPEX и вопросы с возвратом инвестиций после заморозки тарифов. Мне представляется, что рынок с сомнениями относится к способности менеджмента обеспечить возврат инвестированного капитала — ФСК, как и ряд других больших госкомпаний, ориентирована не только на создание акционерной стоимости, но и на реализацию стратегических для экономики решений.

По этой причине, а также в виду исключения из индекса MSCI из-за сокращения free-float, акции ФСК находятся практически на годовом минимуме. Текущая цена бумаг составила 0,06 руб. при 52-недельном максимуме-минимуме в диапазоне 0,19-0,05 руб. за акцию.

Я заложил более высокий уровень CAPEX в модель, и даже с его учетом справедливая цена бумаг получается примерно на 20% выше текущих рыночных котировок. Расчетная цена при горизонте в 12 месяцев для акций ФСК составляет 0,72 руб.

Для оценки ФСК я использовал расчеты по модели дисконтированных потоков, в рамках которой стоимость капитала (сost of equity) составляет 16,1%, а стоимость долга до налогов (pre-tax cost of debt) — 8,1%, соотношение Долг/Капитал (debt to equity) — 57%. Я использую WACC в 11,7%, темп роста в пост-прогнозном периоде — в 2% (на уровне долгосрочных прогнозов российских экономических ведомств относительно темпов роста потребления в секторе электро- и теплоэнергии).

Основные риски для компании, которые могут сыграть как в сторону повышения, так и в сторону понижения расчетной цены ее бумаг, связаны с тарифами и объемом CAPEX (инвестпрограммы) и вопросами со сроками и возвратностью инвестиций. Принимая во внимание, что увеличение объема инвестиций не гарантирует высокого уровня возврата на капитал через механизм RAB, я полагаю, что новости о том, что инвестпрограмма не будет увеличиваться, окажутся позитивными для акций ФСК.

Менеджмент компании проводил встречу с инвесторами, на которой были представлены новая инвестпрограмма и новые планы по капвложениям на 2015-2019 годы. Можно ожидать, что такие встречи станут регулярными в госкомпаниях сектора энергетики, таких как ФСК, Интер РАО, Русгидро, Россети.

Представленные менеджментом цифры выше последних планов по CAPEX, но ниже первоначально заявленных планов, в частности, были скорректированы цифры на 2015-2016 годы.

Напомню, после объявления о замораживании тарифов в сентябре прошлого года ФСК предполагала значительное сокращение CAPEX — на 90 млрд руб. в 2014 году, на 65 млрд руб. в 2015 году и 82-87 млрд руб. в 2016-2017 годах. Затем в январе менеджмент представил новые прогнозы по верхней границе капвложений — 89 млрд руб. в 2015 году, 107 млрд руб. в 2016-2017 годах.

Также я не предполагаю, что после 2017 года (что отчасти связано и с подготовкой к проведению ЧМ 2018) произойдет сильное уменьшение CAPEX и, как следствие, увеличение денежного потока. Более вероятно, что ФСК, как и Транснефть, будет задействована в новых инвестпроектах, и это накладывает ограничения на потенциал роста стоимости компании (на 2018 год я закладываю объем инвестиций порядка 70 млрд руб.).

Кроме того, рост капвложений отчасти предполагается уравновесить снижением операционных расходов (opex), в том числе расходов на оплату труда (ФОТ) и текущих расходов на поддержание оборудования.

Менеджмент прогнозирует, что операционные расходы ФСК будут снижены прмерно на 5% в 2014-м и 2015 году, а затем они будут индексироваться примерно на 2-4% в последующие годы.

Еще одним потенциальным драйвером для акций сетевых компаний может стать продление механизма последней мили — вида перекрестного субсидирования, когда крупные потребители, подключенные к магистральным сетям (ФСК), оплачивают также и тариф распредсетевых компаний, доплачивая за остальных потребителей. Договоры последней мили отменялись с 2014 года в большинстве регионов, а там, где отмена могла привести к росту тарифов, договоры продлевались (в 16 регионах до 2017 года, в четырех — до 2029 года). В этот период объем перекрестного субсидирования должен снижаться. В итоге снижение объема полезного отпуска распредсетевых компаний Россетей после ухода крупных потребителей к ФСК составило 30%.

Столкнувшись с падением спроса на электроэнергию, в том числе и вследствие замедления экономики, Минэнерго, ФСТ и Россети обсуждают продление механизма последней мили. При снижающемся спросе и отсутствии бюджетных субсидий это способ избежать увеличения тарифов. Минэнерго и ФСТ пока говорят о трех регионах — Хакасии, где основным потребителем является Русал, Карелии и Марий-Эл. Холдинг Россети предлагает продлить последнюю милю в шести регионах, добавляя Белгородскую, Курскую, Липецкую области.

В менее проблемных регионах Минэнерго предполагает компенсировать выпадающие расходы за счет увеличения платы в пользу ФСК, на прямые договоры с которой уходят многие крупные потребители. Хотя в случае повышения расценок на услуги ФСК для крупных потребителей ликвидация последней мили окажется по сути формальной. Также выпадающие доходы предполагается компенсировать секвестром инвестпрограмм в МРСК на региональные сети, но при росте CAPEX ФСК на вышестоящие сети (220 кВ и более), поэтому я и опасаюсь, что преимущества для ФСК от прихода крупных потребителей c последней мили будут нивелироваться ростом инвестпрограммы.

Таким образом, расчетная цена для акций ФСК составляет 0,72 руб.

Я рекомендую покупать акции ФСК после значительного снижения их цены на рынке, что обусловили заморозка тарифов и рост инвестпрограммы, а также исключение бумаг из индекса MSCI. Я жду, что акции ФСК (по аналогии с ИнтерРАО) после исключения из MSCI продемонстрируют хорошую восстановительную динамику. Процесс перехода крупных промпотребителей на прямые договоры с ФСК также позитивен для компании. Я заложил более высокий уровень CAPEX в модель, и даже с его учетом справедливая цена получается примерно на 20% выше текущих рыночных котировок.

Зейналов Ариф, “Инвесткафе”

Смотрите также:

Также рекомендуем:

Посетители, находящиеся в группе Гости, не могут оставлять комментарии к данной публикации.